Ce fonds obligataire vise à générer un revenu constant et à obtenir un rendement d'investissement supérieur à la moyenne sur un cycle de crédit complet, tout en promouvant des caractéristiques environnementales ou sociales et en respectant la diversification des risques.

Le fonds investit dans le monde entier principalement dans des obligations d'entreprises dont les émetteurs sont de bonne qualité (investment grade) et libellées dans différentes devises et avec diverses échéances. L'accent est mis sur la diversification mondiale et la sélection de titres individuels afin d'assurer que l'écart de crédit compense suffisamment les risques encourus. Le fonds vise à promouvoir des caractéristiques environnementales ou sociales.

L'équipe de placement suit un processus fondé sur la recherche, qui combine l'analyse macroéconomique pour évaluer les pays et les secteurs avec l'analyse des entreprises. L'équipe tient compte des normes ESG (environnement, social, gouvernance), en appliquant des critères d'exclusion et en sélectionnant des émetteurs dont les caractéristiques environnementales ou sociales sont solides ou en voie d'amélioration. L'équipe prend des décisions d'investissement à forte conviction dans le but de profiter de la diversification mondiale et d'exploiter activement les inefficacités du marché, telles que les opportunités de valeur relative, dans tous les segments de marché.

« Notre processus solide, soutenu par des outils avancés, permet à l’équipe d’exploiter les inefficacités sur le marché mondial des obligations d’entreprises pour créer de la valeur. »

Notre processus d’investissement commence par une analyse du marché mondial des obligations d’entreprises, où nous examinons l’évolution des principales données macro et microéconomiques, en tenant compte de données techniques telles que les nouvelles émissions et les flux d’actifs entrant ou sortant de la classe d’actifs.

Ensuite, à l’aide de nos outils exclusifs, nous affinons notre analyse et identifions finalement environ 200 émetteurs attrayants dans un univers de référence de plus de 2 400 noms. Notre concept de risque ESG exclut les émetteurs qui réalisent un certain pourcentage de leurs revenus avec des produits/activités référencés sous la rubrique « approche d'exclusion » dans la documentation légale du fonds – tels que l’armement, le charbon thermique ou le tabac, ceux que nous jugeons les plus controversés, ceux qui sont en violation de certaines normes et standards mondiaux que le fonds vise à promouvoir, et ceux qui ne sont pas alignés sur les principes de l’United Nations Global Compact.

Après avoir déterminé les émetteurs potentiels dans lesquels investir, nous réalisons une analyse approfondie de chaque titre potentiel. Cela nous amène à une vision fondamentale des entreprises concernées, qui tient également compte des caractéristiques ESG. En combinant ces éléments avec notre évaluation du marché global, nous aboutissons à la décision d’achat, de conservation ou de vente pour chaque émetteur.

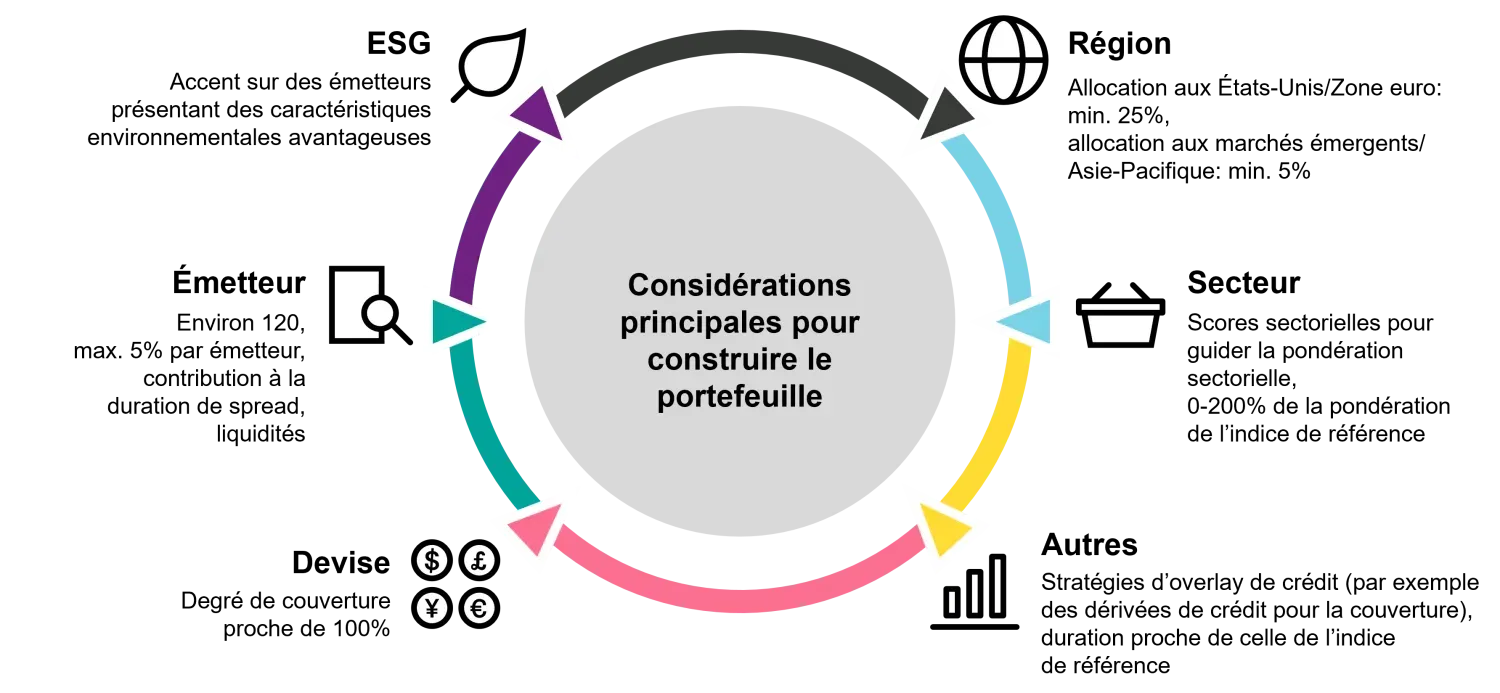

Nous constituons ensuite notre portefeuille en fonction de nos considérations des aspects région, secteur, émetteur, ESG, devise et autres, comme illustré plus en détail ci-dessous.

Une configuration robuste de gestion des risques, avec un contrôle et une surveillance indépendants des principaux propriétaires du risque, fournit une couverture solide tout au long de notre processus d’investissement.

Nous cherchons à sélectionner des émetteurs de haute qualité de crédit afin de générer un rendement sur le long terme. Étant donné que chaque région se trouve à un stade différent du cycle de crédit et affiche diverses performances à un moment donné, un portefeuille mondial offre une meilleure diversification qu’une approche axée sur un seul pays ou une seule région. L’impact des chocs locaux sur un portefeuille (Brexit, crise souveraine européenne, etc.) peut également s’en trouver considérablement réduit.

En outre, les obligations d’un même émetteur, libellées dans différentes devises, présentent souvent des écarts de prix qui nous permettent de créer des opportunités de valeur relative. En identifiant les obligations que nous considérons les plus attractives dans les principales devises, nous parvenons à extraire de la valeur pour nos investisseurs, le risque de change étant entièrement couvert.

Nous pensons que les considérations ESG ont un impact sur les risques de crédit mais présentent également des opportunités pour les investisseurs. De même, nous prévoyons un changement du paysage de l’investissement au fil du temps, car l’importance de la durabilité continue de croître.

L’un des thèmes de notre évaluation ESG étendue est le changement climatique. Nous adoptons une méthodologie de sélection basée sur des indicateurs prédéfinis. Nous favorisons des entreprises que nous jugeons avantageuses, en transition ou présentant un potentiel d'amélioration de leurs caractéristiques environnementales, par exemple des entreprises qui sont en transition vers une économie à moindre émission de carbone. Notre objectif est une allocation élevée à des entreprises qui se comportent bien à cet égard, selon nos analyses approfondies.

« Le marché mondial des obligations d’entreprises est suffisamment vaste pour garantir de nombreuses opportunités d’alpha aux investisseurs actifs, tout en offrant un niveau élevé de diversification. »

Le marché mondial des obligations d’entreprises est lent à réagir aux nouvelles tendances, et présente donc des opportunités d’investissement au sein des régions, des secteurs, des structures, des devises et des émetteurs – un terrain idéal pour les sélectionneurs actifs d’obligations d’entreprises. En outre, la classe d’actifs est très vaste et offre donc un bon potentiel de diversification des risques.

Christian Hantel, Lead Portfolio Manager, et Marc van Heems, Deputy Portfolio Manager, gèrent le fonds. Ils bénéficient du soutien de tout le Corporate Bonds Team, dirigée par Mondher Bettaieb, et des autres équipes au sein de Fixed Income.

Toutes les données au 30 sep 2024 (sauf indication contraire)

| 1 mio | YTD | 1Y | 3 ans p.a | 5 ans p.a | Depuis lancement | |

|---|---|---|---|---|---|---|

| I USD | 1,5 % | 5,7 % | 14,5 % | -0,8 % | 1,4 % | 30,1 % |

| Index | 1,6 % | 5,5 % | 13,2 % | -0,4 % | 1,4 % | 27,2 % |

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

|---|---|---|---|---|---|---|---|---|---|---|

| I USD | 8,8% | -15,0% | -0,6% | 9,3% | 13,6% | -1,7% | 7,6% | NA | NA | NA |

| Index | 8,9% | -14,0% | -0,8% | 8,2% | 12,5% | -0,9% | 5,7% | NA | NA | NA |

| Portefeuille | Index | |

|---|---|---|

| Tracking Error | 1,1 % | |

| Ratio de Sharpe | negatif | |

| Ratio d'information | négatif | |

| Alpha de Jensen | -0,0 % | |

| Bêta | 1,0 | |

| Volatilité | 8,3 % | 7,6 % |

| Part active () |

Toutes les données au 31 oct 2024 (sauf indication contraire)

| Gérant de portefeuille | Christian Hantel |

|---|---|

| Domicile du fonds | Luxembourg |

| Devise du fonds | USD |

| Devise de la classe d’actions | USD |

| Risk Level | 4,00 (7 oct 2024) |

| Clôture de l'exercice | 31 août |

| Index | ICE BofAML Global Corporate Index (USD hedged) |

| Share Class Launch date | 9 mai 2016 |

| Distribution type | Accumulating |

| Swing pricing | Yes |

| SFDR Classification | article 8 |

| Enregistrements du Fonds | AT, CH, DE, ES, FI, FR, GB, IT, LU, NL, NO, PT, SE, SG |

| Enregistrements de la Classe d'actions | AT, CH, DE, ES, GB, IT, LU, SE, SG |

| Plus haut depuis le lancement | 135,14 |

|---|---|

| Plus bas depuis le lancement | 99,57 |

| Volume de la classe d'actions en mio | USD 11,50 |

| Commission de gestion | 0.35% |

|---|---|

| TER* | 0,46 % (29 fév 2024) |

| OCF | 0,46 % (29 fév 2024) |

| ISIN | LU1395537134 |

|---|---|

| Valor | 32261851 |

| Bloomberg | VONGCIU LX |

| SEDOL | BMF5WG3 |

| WKN | A2AH0J |

| Dépositaire | State Street Bank International GmbH (Luxembourg Branch) |

|---|---|

| Société de gestion | Vontobel Asset Management SA, Luxembourg |

| Agent Payeur en Suisse | Bank Vontobel AG |

| Représentant en Suisse | Vontobel Fonds Services AG |

| Classe d’actions | Devise | ISIN | Distrib. | Type | Date de lancement | Commission de gestion | TER* |

|---|---|---|---|---|---|---|---|

| A | USD | LU1395536086 | Distributing | Retail | 9 mai 2016 | 0,82 % | 0,98 % (29 fév 2024) |

| AH (hedged) | EUR | LU1395536243 | Distributing | Retail | 9 mai 2016 | 0,82 % | 1,01 % (29 fév 2024) |

| AH (hedged) | CHF | LU1395536169 | Distributing | Retail | 9 mai 2016 | 0,82 % | 1,01 % (29 fév 2024) |

| AHG (hedged) | CHF | LU2550874015 | Distributing | Institutional | 21 nov 2022 | 0,29 % | 0,43 % (29 fév 2024) |

| AHN (hedged) | CHF | LU1683488198 | Distributing | Retail | 12 oct 2017 | 0,31 % | 0,49 % (29 fév 2024) |

| AHN (hedged) | EUR | LU1683488271 | Distributing | Retail | 12 oct 2017 | 0,31 % | 0,49 % (29 fév 2024) |

| AN | USD | LU1683487976 | Distributing | Retail | 12 oct 2017 | 0,31 % | 0,46 % (29 fév 2024) |

| B | USD | LU1395536599 | Accumulating | Retail | 9 mai 2016 | 0,82 % | 0,98 % (29 fév 2024) |

| G | USD | LU1309987045 | Accumulating | Institutional | 29 oct 2015 | 0,29 % | 0,40 % (29 fév 2024) |

| H (hedged) | AUD | LU2546262952 | Accumulating | Retail | 17 nov 2022 | 0,82 % | 1,01 % (29 fév 2024) |

| H (hedged) | CHF | LU2269201377 | Accumulating | Retail | 18 déc 2020 | 0,82 % | 1,01 % (29 fév 2024) |

| H (hedged) | EUR | LU1395536755 | Accumulating | Retail | 9 mai 2016 | 0,82 % | 1,01 % (29 fév 2024) |

| HG (hedged) | CHF | LU1831168353 | Accumulating | Institutional | 29 juin 2018 | 0,29 % | 0,43 % (29 fév 2024) |

| HG (hedged) | EUR | LU1291112750 | Accumulating | Institutional | 29 oct 2015 | 0,29 % | 0,43 % (29 fév 2024) |

| HI (hedged) | CHF | LU1395536912 | Accumulating | Institutional | 9 mai 2016 | 0,35 % | 0,49 % (29 fév 2024) |

| HN (hedged) | CHF | LU2269201450 | Accumulating | Retail | 18 déc 2020 | 0,31 % | 0,49 % (29 fév 2024) |

| HN (hedged) | AUD | LU2546263091 | Accumulating | Retail | 17 nov 2022 | 0,31 % | 0,49 % (29 fév 2024) |

| HN (hedged) | EUR | LU1734078667 | Accumulating | Retail | 11 déc 2017 | 0,31 % | 0,49 % (29 fév 2024) |

| HS (hedged) | CHF | LU2398925581 | Accumulating | Institutional | 28 oct 2021 | 0,00 % | 0,14 % (29 fév 2024) |

| I | USD | LU1395537134 | Accumulating | Institutional | 9 mai 2016 | 0,35 % | 0,46 % (29 fév 2024) |

| N | USD | LU1683487893 | Accumulating | Retail | 12 oct 2017 | 0,31 % | 0,46 % (29 fév 2024) |

Sous réserve de modifications sans préavis. Seul le prospectus actuel ou un document officiel similaire du fonds fait foi.

* TER includes performance fee where applicable

Toutes les données au 30 sep 2024 (sauf indication contraire)

View all documents View latest documents

| Document | Date | DE | EN | ES | FR | IT |

|---|---|---|---|---|---|---|

| Fiches d'information et commentaires | ||||||

| Commentaires mensuels | sep 2024 | |||||

| Commentaires mensuels | aoû 2024 | |||||

| Factsheet | sep 2024 | |||||

| Factsheet | aoû 2024 | |||||

| Factsheet | juil 2024 | |||||

| Factsheet | juin 2024 | |||||

| Factsheet | mai 2024 | |||||

| Factsheet | avr 2024 | |||||

| Factsheet | mar 2024 | |||||

| Factsheet | fév 2024 | |||||

| Factsheet | jan 2024 | |||||

| Factsheet | déc 2023 | |||||

| Factsheet | nov 2023 | |||||

| Factsheet | oct 2023 | |||||

| Factsheet | sep 2023 | |||||

| Factsheet | aoû 2023 | |||||

| Factsheet | juil 2023 | |||||

| Factsheet | juin 2023 | |||||

| Factsheet | mai 2023 | |||||

| Factsheet | avr 2023 | |||||

| Factsheet | mar 2023 | |||||

| Factsheet | fév 2023 | |||||

| Factsheet | jan 2023 | |||||

| Factsheet | déc 2022 | |||||

| Factsheet | nov 2022 | |||||

| Factsheet | oct 2022 | |||||

| Factsheet | sep 2022 | |||||

| Factsheet | aoû 2022 | |||||

| Factsheet | juil 2022 | |||||

| Factsheet | juin 2022 | |||||

| Factsheet | mai 2022 | |||||

| Factsheet | avr 2022 | |||||

| Factsheet | mar 2022 | |||||

| Factsheet | fév 2022 | |||||

| Factsheet | jan 2022 | |||||

| Factsheet | déc 2021 | |||||

| Factsheet | nov 2021 | |||||

| Factsheet | oct 2021 | |||||

| Factsheet | sep 2021 | |||||

| Factsheet | aoû 2021 | |||||

| Factsheet | juil 2021 | |||||

| Factsheet | juin 2021 | |||||

| Factsheet | mai 2021 | |||||

| Factsheet | avr 2021 | |||||

| Factsheet | mar 2021 | |||||

| Factsheet | fév 2021 | |||||

| Factsheet | jan 2021 | |||||

| Factsheet | déc 2020 | |||||

| Factsheet | nov 2020 | |||||

| Factsheet | oct 2020 | |||||

| Factsheet | sep 2020 | |||||

| Factsheet | aoû 2020 | |||||

| Factsheet | juil 2020 | |||||

| Factsheet | juin 2020 | |||||

| Factsheet | mai 2020 | |||||

| Factsheet | avr 2020 | |||||

| Factsheet | mar 2020 | |||||

| Factsheet | fév 2020 | |||||

| Factsheet | jan 2020 | |||||

| Factsheet | déc 2019 | |||||

| Factsheet | nov 2019 | |||||

| Factsheet | oct 2019 | |||||

| Factsheet | sep 2019 | |||||

| Factsheet | aoû 2019 | |||||

| Factsheet | juil 2019 | |||||

| Factsheet | juin 2019 | |||||

| Factsheet | mai 2019 | |||||

| Factsheet | avr 2019 | |||||

| View more Fiches d'information et commentaires View less Fiches d'information et commentaires | ||||||

| PRIIPs KIDs | ||||||

| Document d'Information Clés (DIC) | oct 2024 | |||||

| Documents légaux | ||||||

| AGM EGM invitation | jan 2024 | |||||

| AGM EGM invitation | jan 2023 | |||||

| AGM EGM invitation | jan 2022 | |||||

| AGM EGM invitation | mai 2021 | |||||

| AGM EGM invitation | jan 2021 | |||||

| AGM EGM invitation | jan 2020 | |||||

| Communication aux investisseurs | oct 2024 | |||||

| Communication aux investisseurs | sep 2024 | |||||

| Communication aux investisseurs | juin 2024 | |||||

| Communication aux investisseurs | mai 2023 | |||||

| Communication aux investisseurs | nov 2022 | |||||

| Communication aux investisseurs | jan 2022 | |||||

| Communication aux investisseurs | sep 2021 | |||||

| Communication aux investisseurs | juil 2021 | |||||

| Communication aux investisseurs | mai 2021 | |||||

| Communication aux investisseurs | mar 2021 | |||||

| Communication aux investisseurs | fév 2021 | |||||

| Communication aux investisseurs | avr 2020 | |||||

| Communication aux investisseurs | nov 2019 | |||||

| Prospectus de vente | oct 2024 | |||||

| Statuts | avr 2016 | |||||

| View more Documents légaux View less Documents légaux | ||||||

| Publication d’informations en matière de durabilité | ||||||

| Periodic Disclosure | aoû 2023 | |||||

| Pre-contractual Disclosure | juil 2024 | |||||

| Publication d’informations en matière de durabilité | juil 2024 | |||||

| Statement on principal adverse impacts of investment decisions on sustainability factors | juin 2024 | |||||

| Financial Reports | ||||||

| Annual Distribution | nov 2023 | |||||

| Distribution Dates | jan 2024 | |||||

| Quarterly Distribution | sep 2024 | |||||

| Quarterly Distribution | juin 2024 | |||||

| Quarterly Distribution | mar 2024 | |||||

| Rapport annuel | aoû 2023 | |||||

| Rapport semestriel | fév 2024 | |||||

| Semi Annual Distribution | avr 2024 | |||||

| Semi Annual Distribution | avr 2023 | |||||

| View more Financial Reports View less Financial Reports | ||||||

| Dealing Information | ||||||

| Holiday Calendar 2024 | jan 2024 | |||||

| List of Active Retail Share Classes | mar 2024 | |||||

| Policies | ||||||

| Sanctioned Countries | oct 2022 | |||||

| Shareclass Naming Convention | jan 2022 | |||||

RISQUES

Sous réserve de modifications sans préavis. Seul le prospectus actuel ou un document officiel similaire du fonds fait foi.

La participation au potentiel des titres individuels est limitée

Le succès de l’analyse des titres individuels et de leur gestion active ne peut être garanti

Il n’existe aucune garantie que l’investisseur récupère le capital investi

Les dérivés comportent des risques d’illiquidité, de volatilité ainsi que des fluctuations du levier et du crédit

Les taux d’intérêt peuvent varier; s’ils augmentent, les cours des obligations baissent.

L’univers de placement peut inclure des investissements dans des pays dont les marchés des capitaux ne sont pas encore considérés comme des marchés organisés.

Les placements en monnaies étrangères sont soumis aux fluctuations des taux de change

Les obligations Mid-yield peuvent afficher un caractère plus spéculatif que les obligations de meilleure qualité en raison du risque de crédit supérieur, des fluctuations de prix plus marquées et du plus grand risque de perte du capital.

Les obligations à haut rendement (non investment grade, obligations spéculatives ou junk bonds) peuvent être sujettes à de fortes fluctuations du marché, ainsi qu’à un risque de défaut ou à des pertes de revenus et de capital plus importantes que les obligations à notation supérieure.

La structure des ABS/MBS et les pools d’actifs auxquels ils sont adossés peuvent manquer de transparence, ce qui expose le sous-fonds à des risques supplémentaires de crédit et de remboursement anticipé (risque de report ou de contraction), en fonction de la tranche d’ABS/de MBS acquise par le sous-fonds.

Le Compartiment, la Société de gestion et le Gestionnaire d’investissement ne formulent aucune déclaration ou garantie, expresse ou implicite, quant à l’équité, la justesse, l’exactitude, le caractère raisonnable ou complet d’une évaluation de la recherche ESG et la bonne exécution de la stratégie ESG.

Morningstar rating: © 2020 Morningstar, Inc. Tous droits réservés. Les informations contenues dans les présentes: (1) appartiennent à Morningstar et/ou ses fournisseurs d’informations ; (2) ne peuvent être ni reproduites, ni redistribuées ; (3) sont présentées sans garantie d’exactitude, d’exhaustivité ou d’actualité. Ni Morningstar ni ses fournisseurs d’informations ne pourront être tenus pour responsables de tout dommage ou perte résultant de l’utilisation de ces données. Les performances passées ne garantissent pas les résultats futurs.

TOUT INDICE OU DONNÉE DE SUPPORT RÉFÉRENCÉ ICI EST LA PROPRIÉTÉ INTELLECTUELLE (Y COMPRIS LES MARQUES DÉPOSÉES) DU FOURNISSEUR DE LICENCE CONCERNÉ. TOUT PRODUIT BASÉ SUR UN INDICE N'EST EN AUCUN CAS PARRAINÉ, APPROUVÉ, VENDU OU PROMU PAR LE CONCÉDANT DE LICENCE CONCERNÉ ET CELUI-CI N'A AUCUNE RESPONSABILITÉ À CET ÉGARD. Pour plus de détails, veuillez consulter le site vontobel.com/terms-of-licence .