Dieser Anleihenfonds zielt ab auf ein stetes Einkommen und einen überdurchschnittlichen Anlageertrag über einen vollen Kreditzyklus, wobei er ökologische oder soziale Aspekte fördert und der Risikostreuung Rechnung trägt.

Der Fonds investiert über Industrieländer und deren Branchen hinweg hauptsächlich in Unternehmensanleihen in Euro mit unterschiedlichen Laufzeiten und Senioritäten von Schuldnern guter Qualität (Investment Grade) mit verschiedenen Ratings, wobei der Fokus auf dem Segment der mittleren Renditen (Ratings A+ bis BBB-) liegt. Der Fonds beabsichtigt, ökologische oder soziale Aspekte zu fördern.

Das Anlage-Team wählt die Unternehmensanleihen nach einem definierten Prozess, der auf fundamentalen Kredit-, Bewertungs- und technischen Analysen beruht. Auf die Einschätzung von Wirtschaft und Branchen folgt die Unternehmensanalyse, welche auch das 'S' der ESG-Standards (Umwelt, Soziales, Unternehmensführung) berücksichtigt, speziell das Empowerment (Ermächtigung). Anhand eines Filters wählt das Team Titel aus, deren Kreditaufschläge die einzugehenden Risiken angemessen kompensieren, wobei es Schuldner mit starken oder sich verbessernden Empowerment-Indikatoren bevorzugt. Im Bestreben, mehr Ineffizienzen auszunutzen und breit zu diversifizieren, kombiniert das Team verschiedene Titel und Schuldner im Fonds.

«Unternehmensanleihen bieten eine Vielzahl an Chancen über Branchen, Strukturen und Emittenten hinweg. Unser erfahrenes Team kennt den Markt und ist bestrebt, das Vermögen der Anleger zu wahren.»

Unser Anlageprozess beginnt mit einer Top-down-Bestandsaufnahme des europäischen Unternehmensanleihen-Marktes auf der Basis von makro- und mikroökonomischen Daten, wobei wir auch technische Faktoren wie Neuemissionen und die Geldzu- oder -abflüsse der Anlageklasse berücksichtigen.

Dann schärfen wir unseren Fokus und filtern sowohl nach Branchenbewertung/Attraktivität als auch nach Bonitätskennzahlen, um Unternehmensanleihen als mögliche Anlageideen zu finden. Unser ESG-Risiko-Konzept schliesst zudem Emittenten aus, die einen bestimmten Umsatzanteil mit Produkten/Aktivitäten erwirtschaften, die in der rechtlichen Dokumentation des Fonds unter „Ausschlussverfahren“ aufgeführt sind – zum Beispiel Waffen, Kraftwerkskohle oder Tabak, solche, die wir als besonders kontrovers einstufen, solche, die gegen bestimmte Normen und Standards verstossen, die der Fonds zu fördern bestrebt ist, und solche, welche nicht mit den Grundsätzen des United Nations Global Compact übereinstimmen.

Anschliessend führen wir eine gründliche Analyse jener Namen durch, die nach dem Filtern verbleiben. Dies resultiert in einer fundamentalen Einschätzung der zugehörigen Unternehmen, die auch ESG-Charakteristiken berücksichtigt, wobei unser Augenmerk besonders dem Sozialen gilt. Das führen wir dann zusammen mit unserer Einschätzung des Gesamtmarktes, um für jeden Emittenten zu entscheiden, ob wir kaufen, halten oder verkaufen.

Schliesslich konstruieren wir unser Portfolio aufgrund unserer Überlegungen zu den Aspekten Sektor, Emittent, ESG und anderem. Der Fonds investiert hauptsächlich in Investment-Grade-Unternehmensanleihen mit einem Rating von A+ bis BBB- investieren. Wenn wir die Anlagerisiken als gering einschätzen, können wir begrenzt nachrangige Instrumente und Emittenten mit BB-Rating dazunehmen. Halten wir mehr Vorsicht für angebracht, können wir stattdessen begrenzt liquide Unternehmens- oder Staatsanleihen mit einem Rating von AAA bis AA- dazunehmen.

«Die Performance hängt massgeblich von der Auswahl der Unternehmensanleihen ab. Deshalb sind wir bestrebt, mit unserem kombinierten Modell Portfoliomanager/Analyst und modernsten Tools in einem disziplinierten Prozess Qualitäts-Emittenten mit vorteilhaften sozialen Charakteristiken und Strukturen mit dem besten Wert auszusuchen.»

In der Vergangenheit erzielten Investment-Grade-Unternehmensanleihen sogar in Zeiten einer Rezession oder einer Wirtschaft mit Nullwachstum positive Erträge, wobei sich ihre Mehrrenditen als weniger anfällig für den Konjunkturzyklus erwiesen. In der Regel bieten Investment-Grade-Unternehmensanleihen mit Ratings von A+ bis BBB- höhere Renditen als erstklassige Staatsanleihen, wobei ihre Bonitäts-Fundamentaldaten dennoch solide sind.

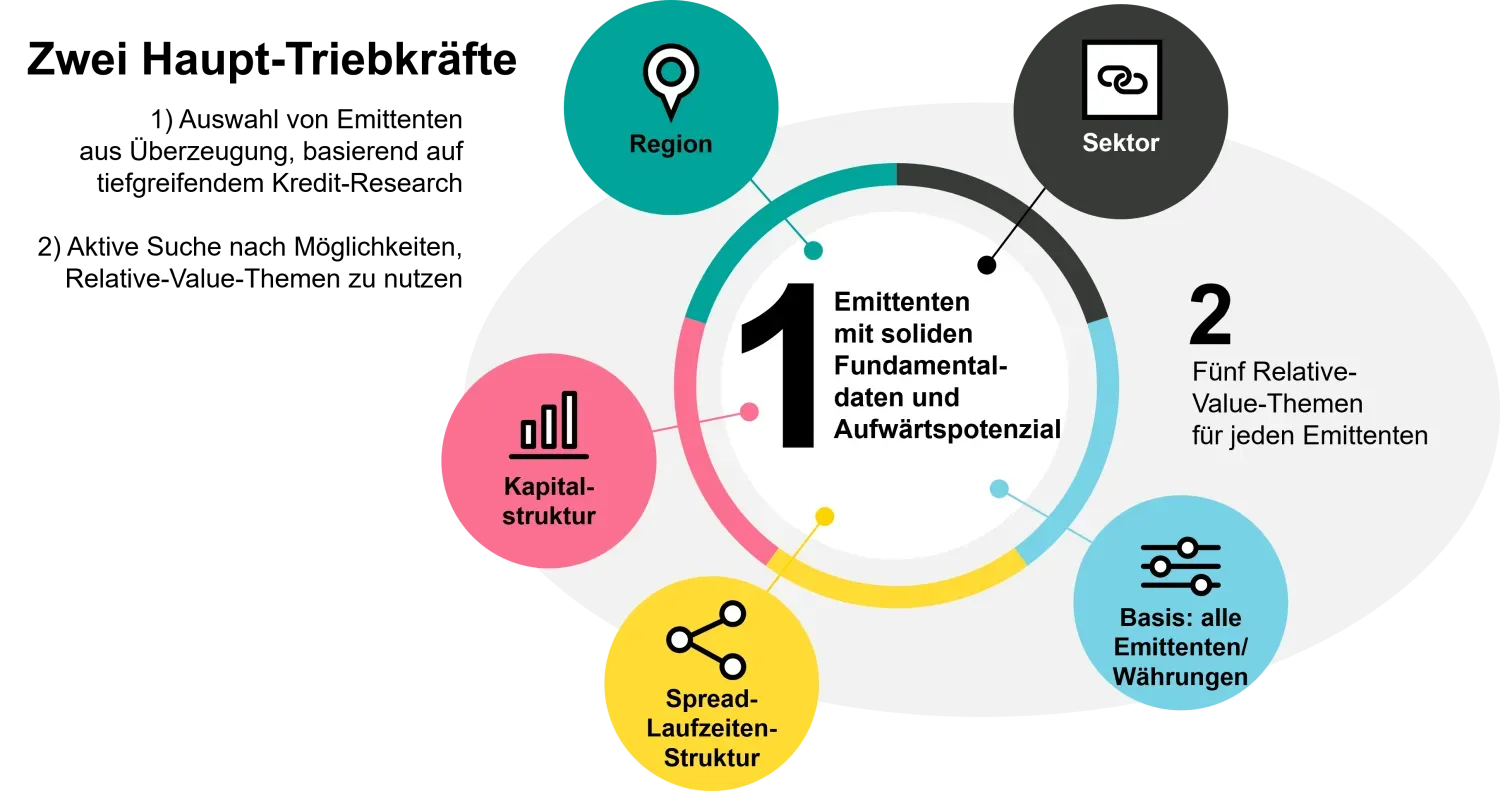

Wir sind bestrebt, durch unsere Auswahl der Unternehmensobligationen Alpha zu generieren mit zwei Haupt-Triebkräften, wie nachfolgend detaillierter dargestellt.

Uns liegt der Leitgedanke am Herzen, dass eine nachhaltigere Zukunft bei adäquaten sozialen Normen beginnt, nicht zuletzt der Befähigung der Menschen. Unser ESG-Ansatz wendet eine Screening-Methode an, die auf vordefinierten Indikatoren der Befähigung beruht, etwa die Überwachung der Diversität durch die Geschäftsleitung eines Unternehmens und durch spezifische Programme, der Prozentanteil der Frauen an der Gesamtbelegschaft, Verstösse gegen die Core Conventions der Internationalen Arbeitsorganisation (ILO) und der Prozentanteil der Mitarbeiter, die Schulungen erhalten. Wir bevorzugen Emittenten, welche in dieser Hinsicht gemäss unseren tiefgreifenden Analysen gut abschneiden oder sich auf gutem Weg dahin befinden.

Der Markt europäische Investment-Grade-Unternehmensanleihen-Markt reagiert nur langsam auf neue Trends und bietet daher Anlagemöglichkeiten in allen Branchen, Strukturen und Emittenten – ideale Voraussetzungen für aktive Selektoren von Unternehmensanleihen. Zudem bietet die breit gefächerte Anlageklasse gute Möglichkeiten zur Risikodiversifikation.

Der Fonds wird verwaltet von Mondher Bettaieb, Head of Corporate Bonds und Claudia Fontanive-Wyss, Portfolio Manager/Analyst, mit Unterstützung des gesamten Corporate Bonds Teams. Das Portfoliomanager/Analysten-Modell und die Erfahrung der Teammitglieder auf ihrem Gebiet ermöglichen, rasch Entscheidungen zu treffen und auf jene Anlagemöglichkeiten zu setzen, die sie für die meistversprechenden halten.

Alle Angaben zum 30. Sep 2024 (sofern nicht anders angegeben)

| 1 M. | YTD | 1Y | 3 Jr. p.a. | 5 Jr. p.a. | seit Lancierung | |

|---|---|---|---|---|---|---|

| AI EUR | 1,2 % | 4,5 % | 11,5 % | -1,6 % | -0,1 % | 14,7 % |

| Index | 1,2 % | 3,9 % | 9,7 % | -1,4 % | -0,4 % | 12,3 % |

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | |

|---|---|---|---|---|---|---|---|---|---|---|

| AI EUR | 8,5% | -15,2% | -0,6% | 3,9% | 8,8% | -2,9% | 4,1% | 4,4% | NA | NA |

| Index | 8,2% | -14,1% | -0,9% | 2,8% | 6,6% | -1,3% | 2,6% | 4,8% | NA | NA |

| Portfolio | Index | |

|---|---|---|

| Volatilität | 7,0 % | 6,5 % |

| Active Share () | ||

| [3 Jahre annualisiert] | ||

Alle Angaben zum 31. Okt. 2024 (sofern nicht anders angegeben)

| Portfoliomanager | Mondher Bettaieb-Loriot |

|---|---|

| Fondsdomizil | Luxemburg |

| Fondswährung | EUR |

| Währung der Anteilsklasse | EUR |

| Risk Level | 4,00 (7. Okt. 2024) |

| Abschluss Geschäftsjahr | 31 August |

| Index | ICE BofAML A-BBB Euro Corporate Index |

| Share Class Launch date | 14. Juli 2015 |

| Distribution type | Distributing |

| Last distribution | 2,13 (27. Nov. 2023) |

| Swing pricing | Yes |

| SFDR Classification | Artikel 8 |

| Fondsregistrierungen | AT, CH, DE, ES, FI, FR, GB, IE, IT, LI, LU, NL, NO, PT, SE, SG |

| Registrierungen von Anteilsklassen | AT, CH, DE, ES, GB, IT, LI, LU, SG |

| Höchstwert seit Lancierung | 108,46 |

|---|---|

| Tiefstwert seit Lancierung | 85,15 |

| Anteilsklassenvolumen in Mio. | EUR 26,00 |

| Verwaltungsgebühr | 0.55% |

|---|---|

| TER* | 0,75 % (29. Febr. 2024) |

| OCF | 0,75 % (29. Febr. 2024) |

| ISIN | LU1258889689 |

|---|---|

| Valor | 28828731 |

| Bloomberg | VECBMAI LX |

| WKN | A14YY3 |

| Depotstelle | State Street Bank International GmbH (Luxembourg Branch) |

|---|---|

| Verwaltungsgesellschaft | Vontobel Asset Management SA, Luxembourg |

| Schweizer Zahlstelle | Bank Vontobel AG |

| Schweizer Vertretung | Vontobel Fonds Services AG |

| Anteilsklassen | Währung | ISIN | Distrib. | Type | Auflegungsdatum | Verwaltungsgebühr | TER* |

|---|---|---|---|---|---|---|---|

| A | EUR | LU0153585566 | Distributing | Retail | 27. Sep 2002 | 1,10 % | 1,34 % (29. Febr. 2024) |

| AI | EUR | LU1258889689 | Distributing | Institutional | 14. Juli 2015 | 0,55 % | 0,75 % (29. Febr. 2024) |

| AN | EUR | LU1683480963 | Distributing | Retail | 3. Okt. 2017 | 0,55 % | 0,79 % (29. Febr. 2024) |

| B | EUR | LU0153585723 | Accumulating | Retail | 27. Sep 2002 | 1,10 % | 1,34 % (29. Febr. 2024) |

| C | EUR | LU0153585996 | Accumulating | Retail | 16. Juli 2007 | 1,50 % | 1,74 % (29. Febr. 2024) |

| H (hedged) | CHF | LU0863290267 | Accumulating | Retail | 16. Jan. 2013 | 1,10 % | 1,40 % (29. Febr. 2024) |

| HI (hedged) | USD | LU1054314221 | Accumulating | Institutional | 10. Apr. 2014 | 0,55 % | 0,81 % (29. Febr. 2024) |

| HI (hedged) | CHF | LU1047498362 | Accumulating | Institutional | 31. März 2014 | 0,55 % | 0,81 % (29. Febr. 2024) |

| HN (hedged) | GBP | LU1092317624 | Accumulating | Retail | 6. Okt. 2014 | 0,55 % | 0,85 % (29. Febr. 2024) |

| HN (hedged) | CHF | LU1767066514 | Accumulating | Retail | 9. Febr. 2018 | 0,55 % | 0,85 % (29. Febr. 2024) |

| I | EUR | LU0278087860 | Accumulating | Institutional | 13. Juli 2007 | 0,55 % | 0,75 % (29. Febr. 2024) |

| N | EUR | LU1612361102 | Accumulating | Retail | 30. Mai 2017 | 0,55 % | 0,79 % (29. Febr. 2024) |

Änderungen ohne Benachrichtigung vorbehalten, rechtsverbindlich ist nur der aktuelle Prospekt bzw. ein vergleichbares Fondsdokument.

* TER includes performance fee where applicable

Alle Angaben zum 30. Sep 2024 (sofern nicht anders angegeben)

View all documents View latest documents

| Document | Date | DE | EN | ES | FR | IT |

|---|---|---|---|---|---|---|

| Factsheets und Kommentare | ||||||

| Factsheet | Sep 2024 | |||||

| Factsheet | Aug. 2024 | |||||

| Factsheet | Juli 2024 | |||||

| Factsheet | Juni 2024 | |||||

| Factsheet | Mai 2024 | |||||

| Factsheet | Apr. 2024 | |||||

| Factsheet | März 2024 | |||||

| Factsheet | Febr. 2024 | |||||

| Factsheet | Jan. 2024 | |||||

| Factsheet | Dez. 2023 | |||||

| Factsheet | Nov. 2023 | |||||

| Factsheet | Okt. 2023 | |||||

| Factsheet | Sep 2023 | |||||

| Factsheet | Aug. 2023 | |||||

| Factsheet | Juli 2023 | |||||

| Factsheet | Juni 2023 | |||||

| Factsheet | Mai 2023 | |||||

| Factsheet | Apr. 2023 | |||||

| Factsheet | März 2023 | |||||

| Factsheet | Febr. 2023 | |||||

| Factsheet | Jan. 2023 | |||||

| Factsheet | Dez. 2022 | |||||

| Factsheet | Nov. 2022 | |||||

| Factsheet | Okt. 2022 | |||||

| Factsheet | Sep 2022 | |||||

| Factsheet | Aug. 2022 | |||||

| Factsheet | Juli 2022 | |||||

| Factsheet | Juni 2022 | |||||

| Factsheet | Mai 2022 | |||||

| Factsheet | Apr. 2022 | |||||

| Factsheet | März 2022 | |||||

| Factsheet | Febr. 2022 | |||||

| Factsheet | Jan. 2022 | |||||

| Factsheet | Dez. 2021 | |||||

| Factsheet | Nov. 2021 | |||||

| Factsheet | Okt. 2021 | |||||

| Factsheet | Sep 2021 | |||||

| Factsheet | Aug. 2021 | |||||

| Factsheet | Juli 2021 | |||||

| Factsheet | Juni 2021 | |||||

| Factsheet | Mai 2021 | |||||

| Factsheet | Apr. 2021 | |||||

| Factsheet | März 2021 | |||||

| Factsheet | Febr. 2021 | |||||

| Factsheet | Jan. 2021 | |||||

| Factsheet | Dez. 2020 | |||||

| Factsheet | Nov. 2020 | |||||

| Factsheet | Okt. 2020 | |||||

| Factsheet | Sep 2020 | |||||

| Factsheet | Aug. 2020 | |||||

| Factsheet | Juli 2020 | |||||

| Factsheet | Juni 2020 | |||||

| Factsheet | Mai 2020 | |||||

| Factsheet | Apr. 2020 | |||||

| Factsheet | März 2020 | |||||

| Factsheet | Febr. 2020 | |||||

| Factsheet | Jan. 2020 | |||||

| Factsheet | Dez. 2019 | |||||

| Factsheet | Nov. 2019 | |||||

| Factsheet | Okt. 2019 | |||||

| Factsheet | Sep 2019 | |||||

| Factsheet | Aug. 2019 | |||||

| Factsheet | Juli 2019 | |||||

| Factsheet | Juni 2019 | |||||

| Factsheet | Mai 2019 | |||||

| Factsheet | Apr. 2019 | |||||

| Monatliche Kommentare | Sep 2024 | |||||

| Monatliche Kommentare | Aug. 2024 | |||||

| View more Factsheets und Kommentare View less Factsheets und Kommentare | ||||||

| PRIIPs KIDs | ||||||

| Basisinformationsblatt (BIB) | Okt. 2024 | |||||

| Rechtsdokumente | ||||||

| AGM EGM invitation | Jan. 2024 | |||||

| AGM EGM invitation | Jan. 2023 | |||||

| AGM EGM invitation | Jan. 2022 | |||||

| AGM EGM invitation | Mai 2021 | |||||

| AGM EGM invitation | Jan. 2021 | |||||

| AGM EGM invitation | Jan. 2020 | |||||

| Mitteilung an die Anleger | Okt. 2024 | |||||

| Mitteilung an die Anleger | Sep 2024 | |||||

| Mitteilung an die Anleger | Juni 2024 | |||||

| Mitteilung an die Anleger | Mai 2023 | |||||

| Mitteilung an die Anleger | Nov. 2022 | |||||

| Mitteilung an die Anleger | Jan. 2022 | |||||

| Mitteilung an die Anleger | Sep 2021 | |||||

| Mitteilung an die Anleger | Juli 2021 | |||||

| Mitteilung an die Anleger | Mai 2021 | |||||

| Mitteilung an die Anleger | März 2021 | |||||

| Mitteilung an die Anleger | Febr. 2021 | |||||

| Mitteilung an die Anleger | Apr. 2020 | |||||

| Mitteilung an die Anleger | Nov. 2019 | |||||

| Satzung | Apr. 2016 | |||||

| Verkaufsprospekt | Okt. 2024 | |||||

| View more Rechtsdokumente View less Rechtsdokumente | ||||||

| Nachhaltigkeitsbezogene Offenlegung | ||||||

| Nachhaltigkeitsbezogene Offenlegung | Juli 2024 | |||||

| Periodic Disclosure | Aug. 2023 | |||||

| Pre-contractual Disclosure | Juli 2024 | |||||

| Statement on principal adverse impacts of investment decisions on sustainability factors | Juni 2024 | |||||

| Finanzreporting | ||||||

| Annual Distribution | Nov. 2023 | |||||

| Distribution Dates | Jan. 2024 | |||||

| Halbjahresbericht | Febr. 2024 | |||||

| Jahresbericht | Aug. 2023 | |||||

| Quarterly Distribution | Sep 2024 | |||||

| Quarterly Distribution | Juni 2024 | |||||

| Quarterly Distribution | März 2024 | |||||

| Semi Annual Distribution | Apr. 2024 | |||||

| Semi Annual Distribution | Apr. 2023 | |||||

| View more Finanzreporting View less Finanzreporting | ||||||

| Dealing Information | ||||||

| Holiday Calendar 2024 | Jan. 2024 | |||||

| List of Active Retail Share Classes | März 2024 | |||||

| Policies | ||||||

| Sanctioned Countries | Okt. 2022 | |||||

| Shareclass Naming Convention | Jan. 2022 | |||||

RISIKEN

Änderungen ohne Benachrichtigung vorbehalten, rechtsverbindlich ist nur der aktuelle Prospekt bzw. ein vergleichbares Fondsdokument.

Begrenzte Teilhabe am Potenzial einzelner Titel

Keine Erfolgsgarantie bei Einzelwertanalysen und aktivem Management

Der Anteilswert kann unter den Kaufpreis fallen, zu dem der Anleger seinen Anteil erworben hat.

Der Einsatz von Derivaten kann zusätzliche Risiken generieren (u.a. Gegenparteienrisiko)

Das Zinsniveau kann schwanken, Anleihen erfahren Kursverluste bei Zinsanstieg.

Wechselkursrisiko

Anlagen in Mid-Yield-Anleihen können aufgrund des erhöhten Kreditrisikos, höherer Preisschwankungen und des höheren Verlustrisikos des eingesetzten Kapitals spekulativer sein als Anlagen in höher verzinsliche Anleihen.

Die Anlagen des Teilfonds können Nachhaltigkeitsrisiken unterliegen. Die Nachhaltigkeitsrisiken, denen der Teilfonds unterliegen kann, werden wahrscheinlich mittel- oder langfristig unwesentliche Auswirkungen auf die Anlagen des Teilfonds haben. Dies liegt an dem risikomindernden ESG-Ansatz des Teilfonds.

Weder der Teilfonds noch die Verwaltungsgesellschaft noch der Anlageverwalter geben ausdrückliche oder stillschweigende Zusicherung oder Gewährleistung hinsichtlich der Fairness, Richtigkeit, Korrektheit, Angemessenheit oder Vollständigkeit einer Beurteilung des ESG-Research oder der korrekten Umsetzung der ESG-Strategie ab.

Morningstar rating: ©2020 Morningstar. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: (1) sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt (2) dürfen nicht vervielfältigt oder verbreitet werden und (3) deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte- Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

JEDER INDEX ODER UNTERSTÜTZENDE DATEN, AUF DEN HIER VERWIESEN WIRD, IST GEISTIGES EIGENTUM (EINSCHLIESSLICH EINGETRAGENER MARKEN) DES JEWEILIGEN LIZENZGEBERS. JEDES PRODUKT, DAS AUF EINEM INDEX BASIERT, WIRD IN KEINER WEISE VOM JEWEILIGEN LIZENZGEBER GESPONSERT, UNTERSTÜTZT, VERKAUFT ODER BEWORBEN UND ER ÜBERNIMMT DIESBEZÜGLICH KEINE HAFTUNG. Weitere einzelheiten finden sie unter vontobel.com/terms-of-licenses